คำถามที่พบบ่อย

คำถามที่พบบ่อย

🆀 ตอนที่ 2 การวางแผนทางการเงินส่วนบุคคล

เป็นคำถามสืบเนื่องจากครั้งที่ผ่านมา เกี่ยวกับ การวางแผนการเงินส่วนบุคคลว่า คืออะไร มีวิธีและขั้นตอน ในการดำเนินการ อย่างไร

🅰 เราได้ทราบกันไปแล้วว่า การวางแผนการเงินส่วนบุคคลนั้น คือ การบริหารจัดการเงินหรือรายได้ที่ได้มา และ

ใช้เงินนั้นไปให้มีประสิทธิภาพมากที่สุด ซึ่งเป็นกุญแจสำคัญที่จะนำพาเราไปสู่ความสำเร็จตามเป้าหมาย

ทางการเงินได้ การวางแผนการเงินส่วนบุคคล ประกอบด้วย การวางแผนการลงทุนในหลักทรัพย์ การวางแผน

ภาษี การวางแผนการประกันชีวิต และการวางแผนการเกษียณอายุ

สำหรับการวางแผนการลงทุนในหลักทรัพย์นั้น ได้กล่าวไปในครั้งที่ผ่านมา วันนี้มาดูกันต่อในส่วนของ การวางแผนภาษีค่ะ

การวางแผนภาษี :

การวางแผนภาษี เป็นการนำสิทธิประโยชน์ต่างๆทางภาษี ที่กฎหมายให้มา ไปใช้ลดหย่อนภาษีเงินได้ประจำปี เพื่อบรรเทาภาระภาษีที่มีให้ลดน้อยลง โดยสิทธิประโยชน์ทางภาษีที่กฎหมายให้นั้น มีดังต่อไปนี้

» หักลดหย่อนบิดามารดา สามารถนำมาหักลดหย่อนได้สูงสุดท่านละ 30,000 บาท โดยที่บิดามารดา ต้องมีอายุ 60 ปีขึ้นไป และต้องไม่มีเงินได้พึงประเมินในปีภาษีที่ขอหักลดหย่อน เกิน 30,000 และต้องอยู่ ในอุปการะเลี้ยงดูของผู้มีเงินได้

» หักลดหย่อนบุตร กรณีบุตรไม่ศึกษาหรือศึกษาอยู่ต่างประเทศสามารถหักลดหย่อนได้คนละ 15,000 บาท กรณีบุตรกำลังศึกษาอยู่ในประเทศ สามารถหักลดหย่อนได้คนละ 17,000 บาท ทั้งนี้รวม จำนวนบุตรที่สามารถนำมาหักลดหย่อนได้จะต้องไม่เกิน 3 คน

» เบี้ยประกันชีวิต สามารถนำมาหักลดหย่อนได้สูงสุดไม่เกิน 50,000 บาท ทั้งนี้กรมธรรม์ประกันชีวิต ต้องมีกำหนดระยะเวลาตั้งแต่ 10 ปีขึ้นไป และได้เอาประกันไว้กับผู้รับประกันที่ประกอบกิจการประกันชีวิต ในราชอาณาจักร

» ค่าซื้อหน่วยลงทุนในกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) สามารถนำมาหักลดหย่อนได้สูงสุด 15% ของเงินได้พึงประเมิน และเมื่อรวมเข้ากับเงินสะสมของกองทุนสำรองเลี้ยงชีพหรือกองทุนบำเหน็จบำนาญ ข้าราชการแล้วจะต้องไม่เกิน 300,000 บาท

» ค่าซื้อหน่วยลงทุนในกองทุนรวมหุ้นระยะยาว (LTF) สามารถนำมาหักลดหย่อนได้สูงสุด 15% ของเงินได้ พึงประเมิน แต่ทั้งนี้จะต้องไม่เกิน 300,000 บาท

» ดอกเบี้ยเงินกู้ยืม เพื่อซื้อ เช่าซื้อ หรือสร้างอาคารที่อยู่อาศัย โดยจำนองอาคารที่ซื้อหรือสร้างเป็นประกัน ในการกู้ยืมนั้น สามารถหักลดหย่อนได้ตามที่จ่ายจริง แต่สูงสุดไม่เกิน 50,000 บาท

» เงินสมทบประกันสังคม หักลดหย่อนได้ตามที่จ่ายจริง (ปีภาษี 2548 หักได้ไม่เกิน 9,000 บาท ตามกฎหมายว่าด้วยการประกันสังคม) เหล่านี้เป็นต้น

สามารถศึกษารายละเอียดและเงื่อนไขเพิ่มเติมในแต่ละรายการได้จาก วิธีกรอกแบบแสดงรายการ ภาษีเงินได้ บุคคลธรรมดา ในแบบ ภ.ง.ด. นั้นๆ ค่ะ

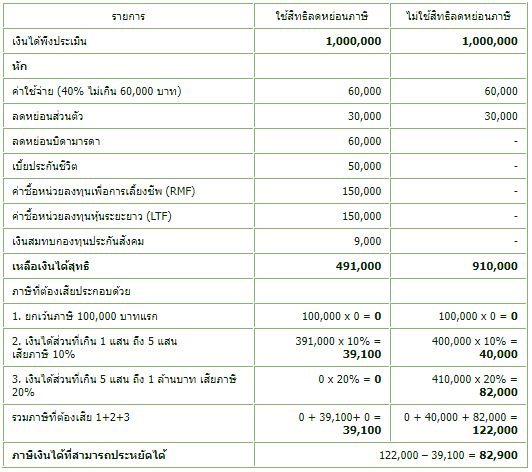

ตัวอย่าง :

เป็นตารางเปรียบเทียบง่ายๆ เพื่อให้เห็นความแตกต่าง ระหว่างการนำสิทธิประโยชน์ในการลดหย่อนที่กล่าวมา ข้างต้นมาใช้สิทธิในการลดหย่อนภาษี กับไม่นำสิทธิประโยชน์ในการลดหย่อนมาใช้สิทธิ ลองมาดูกันว่า จะแตกต่างกันมากน้อยเพียงใดค่ะ

จากตาราง จะเห็นได้ว่า หากเราไม่รู้จักนำสิทธิประโยชน์ทางภาษีที่กฎหมายให้ มาใช้ในการลดหย่อนภาษีแล้ว เงินได้ 1 ล้านบาท ต้องเสียภาษีถึง 122,000 บาท แต่หากเรานำสิทธิประโยชน์ที่กฎหมายให้มาใช้ใน การลดหย่อนภาษี จะทำให้เราสามารถประหยัดภาษีไปได้ถึง 82,000 บาท เลยทีเดียว จากตัวอย่างที่กล่าวมานี้ เป็นการใช้ สิทธิประโยชน์ทางภาษีเพียงบางส่วนเท่านั้น ยังมีสิทธิประโยชน์ในการลดหย่อนภาษีอีกหลายอย่าง ที่ไม่ได้นำมาใช้ เช่น ดอกเบี้ยเงินกู้ยืม เพื่อซื้อ เช่าซื้อ หรือสร้างอาคารอยู่อาศัย หรือการหักลดหย่อนบุตร เป็นต้น

อย่างไรก็ดี เนื่องจาก สิทธิประโยชน์ในการลดหย่อนภาษีบางอย่าง อาจนำมาซึ่งภาระค่าใช้จ่ายด้วย ดังนั้น ก่อนที่จะตัดสินใจว่าจะเลือกใช้สิทธิประโยชน์ใดมาหักลดหย่อนภาษี ก็ควรศึกษารายละเอียด เงื่อนไข รายการลดหย่อนแต่ละรายการให้เข้าใจเสียก่อน ทั้งนี้ หากท่านใดสนใจสามารถสอบถามรายละเอียดรายการ ลดหย่อนภาษีเหล่านี้ได้ จากฝ่ายบัญชี ของบริษัทตัวท่านเอง หรือสืบค้นจากเว็บไซต์ของกรมสรรพากรก็ได้ค่ะ ที่ www.rd.go.th

สำหรับการวางแผนการลงทุนในหลักทรัพย์นั้น ได้กล่าวไปในครั้งที่ผ่านมา วันนี้มาดูกันต่อในส่วนของ การวางแผนภาษีค่ะ

การวางแผนภาษี :

การวางแผนภาษี เป็นการนำสิทธิประโยชน์ต่างๆทางภาษี ที่กฎหมายให้มา ไปใช้ลดหย่อนภาษีเงินได้ประจำปี เพื่อบรรเทาภาระภาษีที่มีให้ลดน้อยลง โดยสิทธิประโยชน์ทางภาษีที่กฎหมายให้นั้น มีดังต่อไปนี้

» หักลดหย่อนบิดามารดา สามารถนำมาหักลดหย่อนได้สูงสุดท่านละ 30,000 บาท โดยที่บิดามารดา ต้องมีอายุ 60 ปีขึ้นไป และต้องไม่มีเงินได้พึงประเมินในปีภาษีที่ขอหักลดหย่อน เกิน 30,000 และต้องอยู่ ในอุปการะเลี้ยงดูของผู้มีเงินได้

» หักลดหย่อนบุตร กรณีบุตรไม่ศึกษาหรือศึกษาอยู่ต่างประเทศสามารถหักลดหย่อนได้คนละ 15,000 บาท กรณีบุตรกำลังศึกษาอยู่ในประเทศ สามารถหักลดหย่อนได้คนละ 17,000 บาท ทั้งนี้รวม จำนวนบุตรที่สามารถนำมาหักลดหย่อนได้จะต้องไม่เกิน 3 คน

» เบี้ยประกันชีวิต สามารถนำมาหักลดหย่อนได้สูงสุดไม่เกิน 50,000 บาท ทั้งนี้กรมธรรม์ประกันชีวิต ต้องมีกำหนดระยะเวลาตั้งแต่ 10 ปีขึ้นไป และได้เอาประกันไว้กับผู้รับประกันที่ประกอบกิจการประกันชีวิต ในราชอาณาจักร

» ค่าซื้อหน่วยลงทุนในกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) สามารถนำมาหักลดหย่อนได้สูงสุด 15% ของเงินได้พึงประเมิน และเมื่อรวมเข้ากับเงินสะสมของกองทุนสำรองเลี้ยงชีพหรือกองทุนบำเหน็จบำนาญ ข้าราชการแล้วจะต้องไม่เกิน 300,000 บาท

» ค่าซื้อหน่วยลงทุนในกองทุนรวมหุ้นระยะยาว (LTF) สามารถนำมาหักลดหย่อนได้สูงสุด 15% ของเงินได้ พึงประเมิน แต่ทั้งนี้จะต้องไม่เกิน 300,000 บาท

» ดอกเบี้ยเงินกู้ยืม เพื่อซื้อ เช่าซื้อ หรือสร้างอาคารที่อยู่อาศัย โดยจำนองอาคารที่ซื้อหรือสร้างเป็นประกัน ในการกู้ยืมนั้น สามารถหักลดหย่อนได้ตามที่จ่ายจริง แต่สูงสุดไม่เกิน 50,000 บาท

» เงินสมทบประกันสังคม หักลดหย่อนได้ตามที่จ่ายจริง (ปีภาษี 2548 หักได้ไม่เกิน 9,000 บาท ตามกฎหมายว่าด้วยการประกันสังคม) เหล่านี้เป็นต้น

สามารถศึกษารายละเอียดและเงื่อนไขเพิ่มเติมในแต่ละรายการได้จาก วิธีกรอกแบบแสดงรายการ ภาษีเงินได้ บุคคลธรรมดา ในแบบ ภ.ง.ด. นั้นๆ ค่ะ

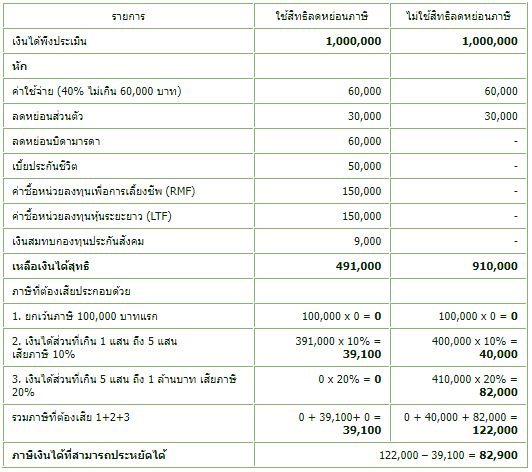

ตัวอย่าง :

เป็นตารางเปรียบเทียบง่ายๆ เพื่อให้เห็นความแตกต่าง ระหว่างการนำสิทธิประโยชน์ในการลดหย่อนที่กล่าวมา ข้างต้นมาใช้สิทธิในการลดหย่อนภาษี กับไม่นำสิทธิประโยชน์ในการลดหย่อนมาใช้สิทธิ ลองมาดูกันว่า จะแตกต่างกันมากน้อยเพียงใดค่ะ

จากตาราง จะเห็นได้ว่า หากเราไม่รู้จักนำสิทธิประโยชน์ทางภาษีที่กฎหมายให้ มาใช้ในการลดหย่อนภาษีแล้ว เงินได้ 1 ล้านบาท ต้องเสียภาษีถึง 122,000 บาท แต่หากเรานำสิทธิประโยชน์ที่กฎหมายให้มาใช้ใน การลดหย่อนภาษี จะทำให้เราสามารถประหยัดภาษีไปได้ถึง 82,000 บาท เลยทีเดียว จากตัวอย่างที่กล่าวมานี้ เป็นการใช้ สิทธิประโยชน์ทางภาษีเพียงบางส่วนเท่านั้น ยังมีสิทธิประโยชน์ในการลดหย่อนภาษีอีกหลายอย่าง ที่ไม่ได้นำมาใช้ เช่น ดอกเบี้ยเงินกู้ยืม เพื่อซื้อ เช่าซื้อ หรือสร้างอาคารอยู่อาศัย หรือการหักลดหย่อนบุตร เป็นต้น

อย่างไรก็ดี เนื่องจาก สิทธิประโยชน์ในการลดหย่อนภาษีบางอย่าง อาจนำมาซึ่งภาระค่าใช้จ่ายด้วย ดังนั้น ก่อนที่จะตัดสินใจว่าจะเลือกใช้สิทธิประโยชน์ใดมาหักลดหย่อนภาษี ก็ควรศึกษารายละเอียด เงื่อนไข รายการลดหย่อนแต่ละรายการให้เข้าใจเสียก่อน ทั้งนี้ หากท่านใดสนใจสามารถสอบถามรายละเอียดรายการ ลดหย่อนภาษีเหล่านี้ได้ จากฝ่ายบัญชี ของบริษัทตัวท่านเอง หรือสืบค้นจากเว็บไซต์ของกรมสรรพากรก็ได้ค่ะ ที่ www.rd.go.th